现今在国内, 尤其是北上广深等一线城市, 多数人出门几乎不用带钱包了,因为有了手机支。 但是,现代人也对互联网支付机构的安全性,可信度隐隐产生了担忧,于是催生了区块链的概念。

对于逐渐接受了区块链概念的先行者们,我们需要进一步探究其内在本质。

支付的真正意义在于让货币得以流通,如果信用是货币的内涵,那支付就是货币的外延。

1)没有支付给货币来“授权”,那货币就没有实际用途,充其量只能单向收藏或炒作。比如,黄金是货币么?以前是,现在只能是一种收藏投资品而已,因为除了特定的交易所等寥寥无几的场所外,没有支付方式可以使其发挥其价值。

2)反之,只要有了某种支付方式予以授权,那货币就能因此而生。比如,你身边的交通卡、超市卡、直播平台余额、Q币是货币么?只要发行方没倒闭(信用)、商户可正常受理(支付),那就是货币。前几年展露头角的银联预付卡、万事达预付卡,以及最近闹得沸沸扬扬的京东银联卡就是又一个例子。

3)随着某些支付方式的强化或弱化,货币本身的价值也会受到影响。比如,人民币纸币、银行卡余额、支付宝/微信余额、信用卡额度是货币么?以前可能只有纸币是,而现在后面那几种在很多情况下表现得比纸币更像货币,因此回到文章开头那个问题,10年前应该所有人都会选择纸币,而现在的答案则丰富起来了。而事实上,这其中只有人民币纸币才是真正得到国家信用背书的。比较特殊的是银行,但随着银行破产制度的政策明朗化,以及大小银行的加剧分化,过去银行身上的“国家背书”也正在消逝。另外,当前社会上某些“无现金”场所,事实上已经对纸币的价值形成了严重的挑战。

关于这些传统的中心化货币发行机构是否可通过去中心化的区块链技术来改进,业界早已经沸沸扬扬讨论了很久了,比特币、各种山寨币、乃至各种ICO代币也已经见怪不怪了,本文不再赘述讨论。

第二个问题是:有什么方法能够让货币获得的支付“授权”越来越可信呢?比如,支付宝余额可以在微信使用么?刷卡的时候可以直接扣花呗么?银行转账可以用微信零钱么?

看似仅仅是个商业合作的无厘头问题,但是在传统的中心化商业系统中,其实从根本上就是做不到的。更准确地说,实现两个机构之间的支付互通还是有可能的,但是实现所有支付方式之间的互联互通,其复杂度是当下没有办法解决的,除非再萌生一个畸形的新机构,以更中心化、更高特权的方式来运作,才能部分解决老问题,并坚定不移地引入必然会产生的新问题来。

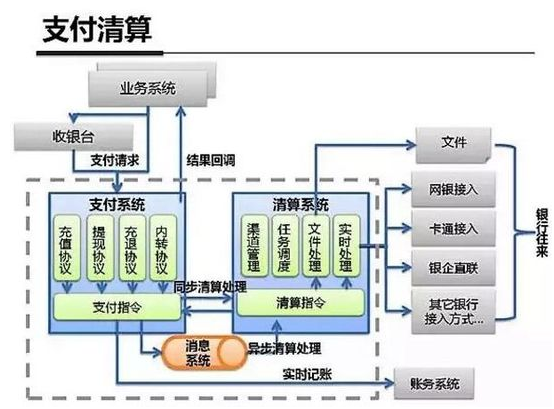

这里面的核心障碍在于清算。当前繁荣的支付生态相比过去在信息流层面有了巨大的改进,然而在最终的资金流层面却仍然停留在过去的日终切换、对账结算、资金轧差等关键流程上,丝毫没有突破。根本原因在于资金是中心化运作的,每个支付机构(包括银行、支付牌照方、乃至任何发行或流转“货币”的机构)都需要在相互约定的时间,通常是每天夜里,将上一周期内发生的所有支付行为对应的资金,与相关机构进行交换。也就是说,在中心化运作的支付清算网络里,资金是滞后的,信息系统需要停运一定的时间以等待资金处理结果的同步,所谓的7*24小时全天无休仅仅是个口号罢了。

其次,资金的滞后也导致交易系统和对账系统本质上是两套,既加重了开发负担,也事实上造成了管理的混乱,既包括内部管理的,也包括与外部合作的。这些都导致跨支付机构之间的合作只剩下理论上的可行性,合作机构越多就越不可能。

另外,可以直接推导出的结果就是,支付机构的体量越大其资金风险就会越高,而外界只能寄托于该机构的IT和管理能力足够强大了。但毋庸讳言,目前国内各家支付机构(包括银行)的能力是良莠不齐的,而且除了简单的牌照资质外,还没有更权威客观的评测来帮助人们进行鉴别,所以事实上大家只能烧高香祈祷倒霉的事别发生在自己身上了。

这里得赞一下咱们的银行和移动支付机构,在大多数情况下对用户直接屏蔽了这一底层真相,用自身垫款的方式让用户感觉不出来滞后。而另外一端,比如绝大多数商户和供应商们就只能咬牙切齿了。

那么该怎么解决呢?区块链和数字货币的出现提供了一种极大的可能性。

资金清算的滞后性,根本原因在于传统资金的流转是有成本的,因此尽量通过轧差的方式集中解决,才能把流转成本降到最低。然而随着各级支付系统(银行和支付牌照公司为主)能力的提升,资金滞后所带来的效率成本和人力成本显著上升,现在已经可以着手攻克了。

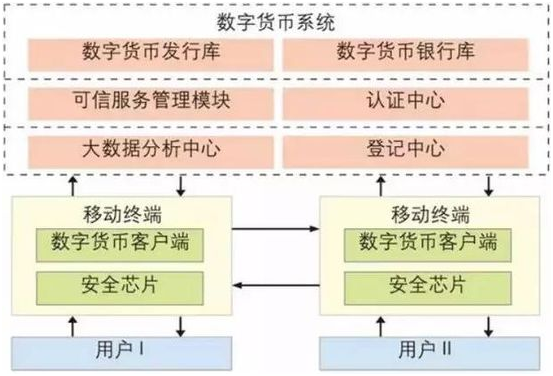

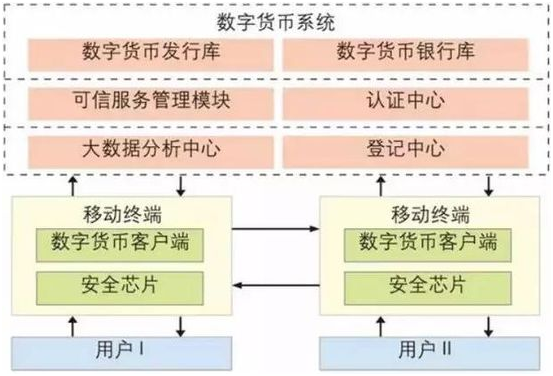

直接的办法就是借助数字货币的特性,使得每次交易都直接附带相应金额的数字货币,通过智能合约等区块链编程技术,在节点确认交易的同时就更改数字货币的归属方,从而实现交易与清算的同步。

这种方式将从根本上颠覆当前的支付清算系统。首先,对账系统和清算人员变得毫无必要,因为资金已经在交易中实时转移了;其次,交易接口可以变得更加丰富灵活,而且随着商业的需要可以任性开放合作,只需一点点配置,用微信余额在天猫上购物就这么简单;还有,监管和第三方评测也变得极其容易,因为每笔交易和资金都可以对应起来追溯,所有在结算环节逃避监管的猫腻都不复存在,例如当前国家严厉查处的黄赌毒网上交易就无处可藏了。

当然了,好处也是有代价的。最直接的就是需要对风控系统进一步强化。传统的支付清算将风控分为交易风控和结算风控,其中后者依靠人为经验来作为最后一道防线。当调整为去中心化的区块链交易时,就只能完全依靠交易过程中的风控了,因此需要更强的实时交易鉴别能力。但我觉得这是好事,而且是应该坚持的趋势。传统的打款前风控,人为因素带来的问题比好处更大。

需要注意的是,使用区块链和数字货币并不会破坏支付机构的传统利益,特别是沉淀资金收益。可以将支付机构视作为各种数字货币的交易所,其用户和商户并不会直接开设数字货币的专户,而是有支付机构代为保管,并在需要时进行“提币”交易。

其实,听起来高深莫测的区块链并不是全新的概念,“实际上这只是4-5项成熟技术的结合,例如密码学(cryptography)、分布式数据库技术等。但它们的确将对行业产生颠覆式的革新。”Legendshop 创始人 Newway称。

作为比特币的底层技术,区块链可能会在众多领域大展身手。其核心则是去中心化分布式记账,集体维护一个可靠数据库的技术方案,本质上是一种全民记账方式。而在金融领域,中心化结算则是各种交易的基础。面对资金的速度(以天数为单位)远不及信息传输速度(以毫秒为单位)的现实,欧美银行巨头们期望通过区块链技术,实现全球范围的实时结算清算。

国际投行积极布局区块链

眼下,银行们正在借鉴区块链技术,在一定范围内构建私链体系,一方面满足合规性和监管要求,另一方面希望打造一个统一的账本和结算系统,降低交易成本,提高运营效率。以高盛、花旗、德意志银行、汇丰、摩根大同等为首的全球超过40家大型银行加入的初创公司R3CEV领导的区块链联盟就是其中的代表。

在前两者的基础上进一步往前推,甚至会最终影响到银行的信用创造功能。“银行吸收存款之后,运用包括支付和信用中介的这一套体系,最后发放贷款,再形成存款。这样循环往复有一个货币乘数效应(Multiplier Effect),信用创造功能就此体现。如果运用了区块链技术,点对点、分布式,其形式看上去也是借贷关系,但是本质确是直接金融,不会像银行这样不断地创造出新的信用规模。这对银行来说也是一种挑战。”Legendshop 联手区块链联盟之一的汇丰软件中国,共同研发实现区块链在金融投行业务的实现和试运行。

“区块链技术的创新所形成的新金融业态,恐怕会对银行业的几个主要功能带来挑战:一是支付功能;二是信用中介功能;三是信用创造功能以及整体金融服务的功能。”这对Legendshop来说也是一种挑战。